Содержание страницы

- 1 Что означает «обязан вернуть» в контексте чарджбека

- 2 1. Неавторизованная транзакция

- 3 2. Услуга не оказана или оказана не в полном объёме

- 4 3. Введение клиента в заблуждение

- 5 4. Отказ в возврате средств при нарушении условий

- 6 5. Дублирующие или ошибочные списания

- 7 6. Платёж был отменён, но деньги не возвращены

- 8 Когда банк может отказать законно

- 9 Экспертный вывод

Автор: Алексей Митраков, эксперт по инвестиционным спорам и возврату средств

Механизм чарджбека часто воспринимается как «право по желанию банка», однако это не совсем так. В ряде ситуаций банк обязан инициировать процедуру возврата средств и рассмотреть спор по установленным правилам платёжных систем. Вопрос лишь в том, понимает ли клиент, когда у него есть законные основания, а когда — нет.

За годы работы с брокерскими и инвестиционными спорами я неоднократно сталкивался с тем, что клиенты имели полное право на возврат, но получали отказ из-за неверного понимания своих прав.

Что означает «обязан вернуть» в контексте чарджбека

Важно сразу разграничить понятия. Банк не возвращает деньги автоматически. Его обязанность заключается в том, чтобы:

— принять заявление клиента;

— корректно классифицировать причину спора;

— направить запрос в платёжную систему;

— рассмотреть ответ второй стороны в рамках регламента.

Эти обязательства вытекают из правил платёжных систем, с которыми работают банки. Общая информация о механизме защиты прав потребителей по карточным платежам разъясняется финансовым регулятором США — Consumer Financial Protection Bureau

https://www.consumerfinance.gov/

1. Неавторизованная транзакция

Самый однозначный случай, при котором банк обязан начать процедуру чарджбека, — это неавторизованное списание средств. Речь идёт о ситуациях, когда клиент не совершал платёж и не давал согласия на списание.

К таким случаям относятся:

— взлом карты или платёжных данных;

— списание средств после утечки данных;

— транзакции, совершённые третьими лицами без ведома держателя карты.

Если клиент оперативно уведомил банк, последний обязан принять заявление и запустить процедуру спора в рамках правил платёжных систем Visa и Mastercard.

2. Услуга не оказана или оказана не в полном объёме

Банк обязан рассмотреть чарджбек, если клиент оплатил услугу, но фактически её не получил. В инвестиционной сфере это одна из самых распространённых категорий споров.

Типичные примеры:

— брокер принимает депозит, но не открывает доступ к торговле;

— инвестиционная платформа блокирует аккаунт сразу после пополнения;

— клиенту обещаны определённые условия, но они не предоставлены.

Ключевой момент — наличие доказательств того, что услуга фактически отсутствовала либо существенно отличалась от заявленной.

3. Введение клиента в заблуждение

Отдельная категория споров — случаи, когда платёж был совершен под влиянием ложной или искажённой информации. Это особенно актуально для брокеров и инвестиционных сервисов.

Банк обязан принять заявление на чарджбек, если:

— условия инвестирования были искажены;

— гарантированная доходность не соответствовала реальности;

— клиенту не сообщили о существенных ограничениях или рисках.

В подобных ситуациях платёж формально был добровольным, но основан на недостоверной информации, что является допустимой причиной для оспаривания.

4. Отказ в возврате средств при нарушении условий

Если договор или правила сервиса предусматривают возврат средств при определённых условиях, а компания отказывается его выполнять, банк также обязан принять чарджбек.

Это касается:

— отказов в выводе средств без объяснений;

— игнорирования запросов клиента;

— одностороннего изменения условий после внесения депозита.

При наличии подтверждений клиент вправе требовать запуска процедуры возврата через банк.

5. Дублирующие или ошибочные списания

Ошибки в платёжных системах встречаются реже, но они тоже подпадают под чарджбек. Если с карты было списано:

— дважды за одну и ту же услугу;

— сумма, отличающаяся от согласованной;

— платёж после отмены операции,

банк обязан принять обращение и инициировать разбирательство.

6. Платёж был отменён, но деньги не возвращены

Если клиент отменил услугу или подписку в рамках правил сервиса, но возврат так и не был произведён, это прямое основание для чарджбека.

Особенно часто такие ситуации возникают при:

— инвестиционных подписках;

— обучающих программах;

— сервисах с автоматическим продлением.

Пример корректного механизма разрешения споров можно посмотреть на странице PayPal — Resolution Center, которая используется как ориентир многими банками.

Когда банк может отказать законно

Важно понимать, что обязанность банка не означает автоматического возврата. Законный отказ возможен, если:

— клиент пропустил допустимые сроки подачи заявления;

— отсутствуют доказательства нарушения;

— платёж полностью соответствует условиям договора;

— спор относится к инвестиционному риску, а не к нарушению обязательств.

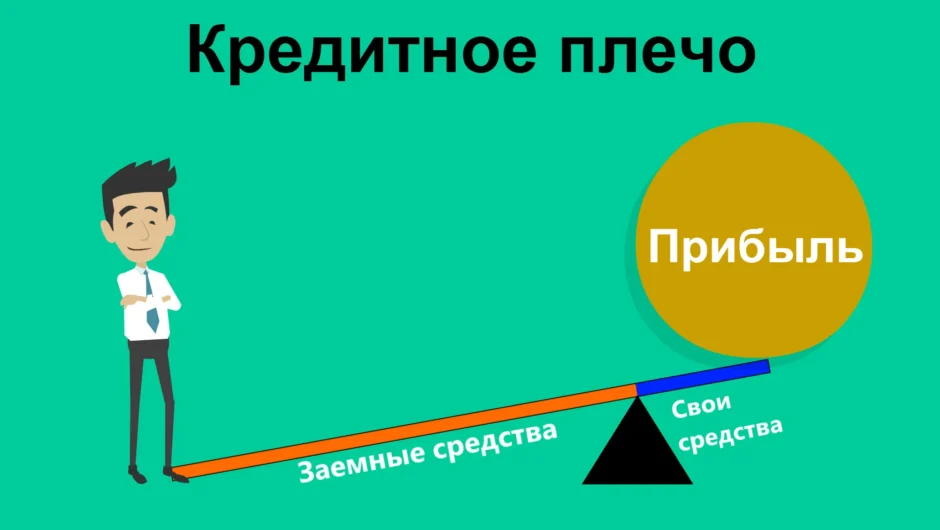

Регуляторы подчёркивают различие между финансовым риском и нарушением условий, и это ключевой момент в инвестиционных чарджбеках. В европейском контексте подходы к защите платёжных операций описаны на сайте European Central Bank.

Экспертный вывод

Банк обязан рассматривать чарджбек и запускать процедуру возврата средств, если выполнены три условия:

— платёж подпадает под правила платёжных систем;

— клиент уложился в сроки;

— имеются признаки нарушения обязательств со стороны получателя средств.

Чарджбек — это не способ «отыграть неудачную инвестицию», а инструмент защиты при злоупотреблениях, обмане и нарушении условий. Понимание этих границ позволяет существенно повысить вероятность возврата средств и избежать формальных отказов.

Юрист Александр Рихтер

Юрист Александр Рихтер